相続税申告なら税理士法人ブライト相続

税理士報酬は

業界最低水準

税理士報酬は20万円〜。

すべて相続税専門の税理士が対応してこの価格は業界最低水準!

依頼前に費用がわかる安心の料金体系で、初回面談時に無料でお見積もりいたします。

>>> 税理士報酬はこちら

税務署の指摘を

回避する相続税申告

税理士法人ブライト相続の税務調査率はわずか1%!

税務署への説明資料を作りこみ、「書面添付制度」を活用し、可能なかぎり税務調査の実地調査を避けられるようにしています。

その結果、5人に1人は税務調査が入る相続税申告において、わずか100人に1人となっています。

>>>生前贈与と相続税申告の関係はこちら

最大限の節税

税理士法人ブライト相続ではお客様の状況に合わせて1円でも安くなるように評価を行います。

土地の評価減や小規模宅地等の特例適用、二次相続を踏まえた遺産分割によって相続税が30%も減額できるケースも。

ご親族がお亡くなりになられてからでも節税対策はまだ間に合います。

>>>節税事例はこちら

遺産タイプ別

相続税申告のポイント

・小規模宅地等の特例適用の可否

・節税事例

・【お客様の声】土地の評価を減額してもらい、相続税が少なくすんだ。

・上場株式・投資信託の評価ポイント

・税務調査に入られにくくする相続税申告書の作り方

・相続税の税務調査の実態

最大限に節税する相続税申告

ブライト相続ではお客様の状況に合わせて1円でも安くなるように相続税申告を行います。

結果的に、税理士報酬よりも節税額の方が大きくなるケースもあります。

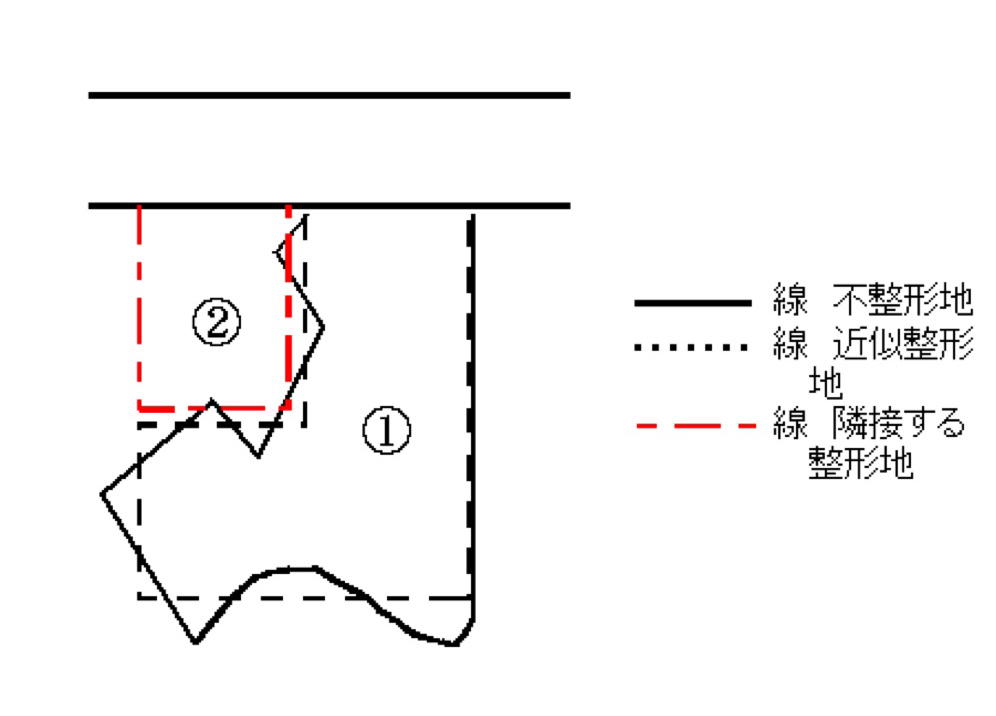

相続税の節税額:2400万円 × 税率20% = 480万

※ 土地の測量図面及び簡易測量に基づく不整形補正により、30%の評価減が実現

不動産の評価はお任せください!

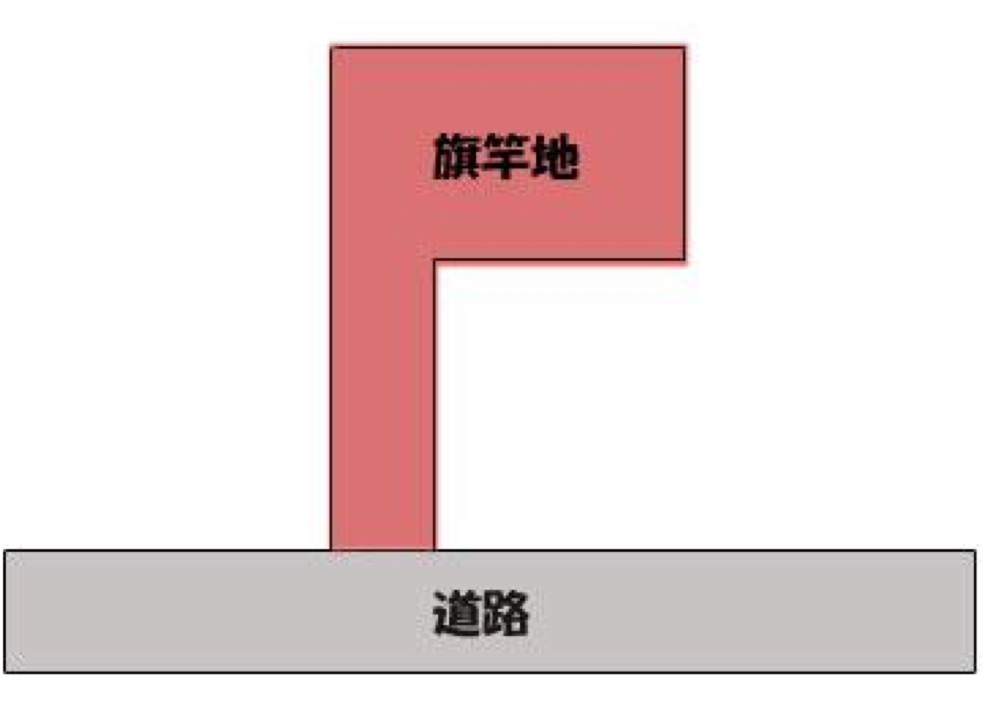

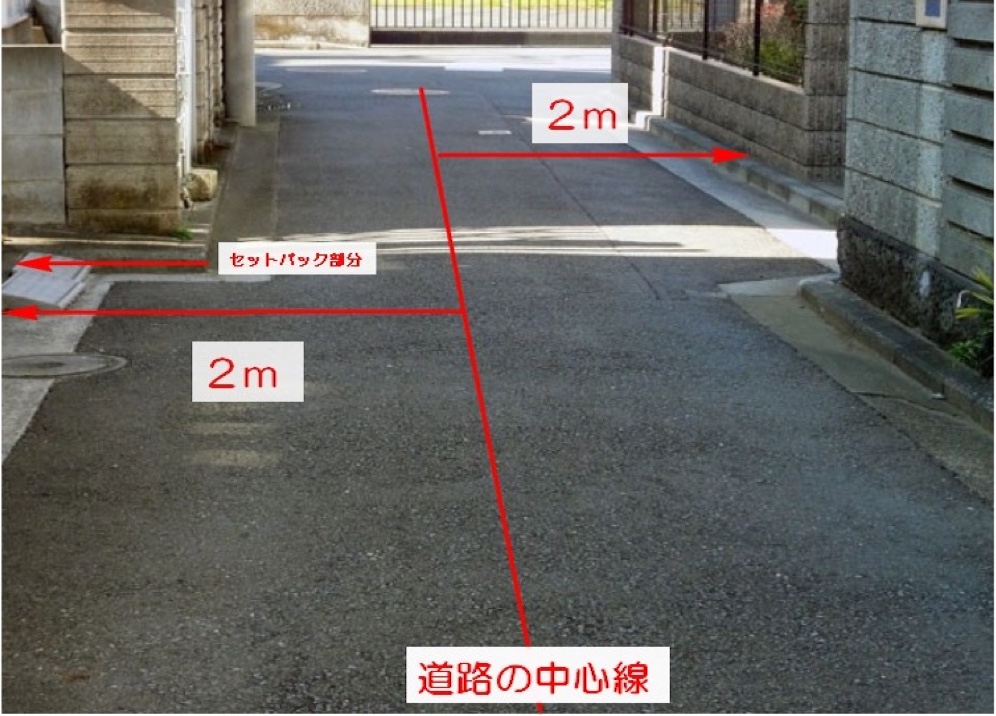

ブライト相続では、土地の減価要因の見極めや小規模宅地の特例適用など、不動産の評価に強みを持っています。例えば、次のようなケースは不動産の評価方法によっては節税できる可能性があります。

<よく評価減に繋がる要因>

<大きな節税が狙える土地>

税理士法人ブライト相続では、お客様のご意向を伺いながら、最大限節税できるよう努力いたします。

過去の税務調査や申告実績から、リスクとリターンを勘案し、ご提案させていただきます。

>>> 二次相続を踏まえた遺産分割で、【1310万円】節税できたケース

安心の税理士報酬

財産評価から遺産分割協議書の作成まで、相続税申告に必要な手続きをすべて行います。

※ 初回相談時にお客様に必要な業務をご説明致しますので初めての方でもご安心ください。

- 相続税に関するご相談

- 財産評価・財産目録の作成(土地の評価減、特例適用の判定)

- 遺産分割案のご提案(遺産分割シミュレーション)

- 遺産分割協議書の作成

- 相続税申告書の作成、税務署への提出(税務署に入られにくくする書類作成)

料金

相続税専門の税理士が対応して、税理士報酬は最低20万円〜。

初回の面談後に、無料でお見積りをお出ししますので、ご依頼前に費用がわかります。

※ 初回の面談は無料となっています。

私たちが相続税申告の

お手伝いをいたします。

ブライト相続は、元大手相続税専門の税理士事務所の税理士が集まって作られた事務所です。相続税申告実績200件超、税務調査対応約20件といった実務経験を持ち、ノウハウを活かして業務を効率化することにより専門サービスを低価格で提供できる体制を構築しています。

ほとんどの方にとって一生に一度の相続を円満に終えるために全力でサポートいたします。

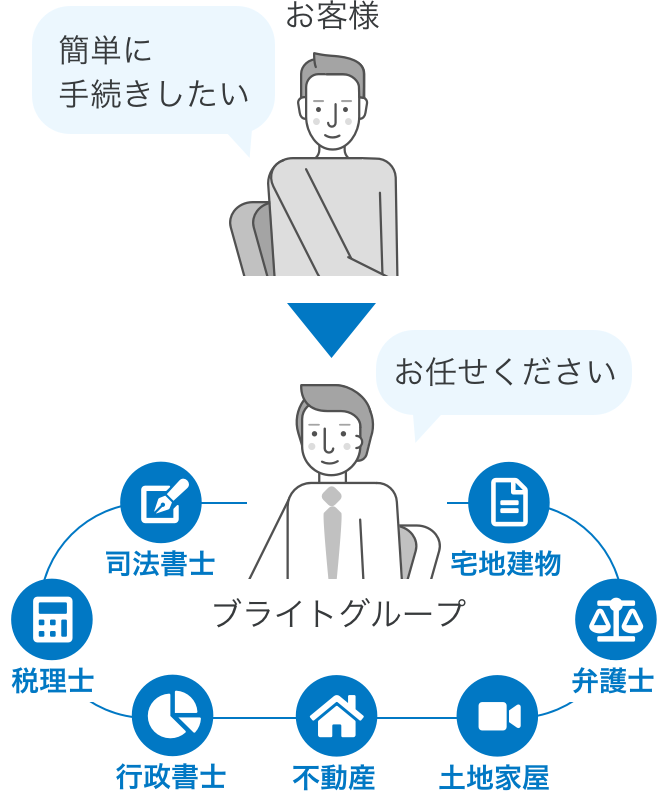

相続の専門家集団

ブライト相続の

ワンストップサービス

ブライト相続では、専門家ネットワークを活用して相続に関するお悩みをワンストップでお引き受けしています。

窓口が一本化され、お客様が個々に各専門家のご対応いただく必要はないため、手間が大幅に短縮され、時間を確保できます。

相続税のお悩みはブライト相続が解決します!

ブライトが全てを解決

相続税専門の税理士が窓口となり、相続税申告から相続登記まで、安心のワンストップでご提供します。

ブライトが全てを解決

相続税専門の税理士が窓口となり、相続税申告から相続登記まで、安心のワンストップでご提供します。

土日も相談可能

平日は会社勤務でお忙しい方もご相談いただけるよう、土日での相談を行なっています。また、土日祝日を含む365日、電話受付を行なっています。

土日も相談可能

平日は会社勤務でお忙しい方もご相談いただけるよう、土日での相談を行なっています。また、土日祝日を含む365日、電話受付を行なっています。

最大限の節税

土地の評価減、二次相続を踏まえた遺産分割など、お客様の状況に合わせて相続税が1円でも安くなるように評価を行います。

最大限の節税

土地の評価減、二次相続を踏まえた遺産分割など、お客様の状況に合わせて相続税が1円でも安くなるように評価を行います。

事務所概要

アクセス

よくある質問

ご相談のタイミングについて

最近、申告期限(死亡日から10ヶ月以内)のギリギリになってご相談に来られる方が多いです。

必要な資料を集めていただくのに時間を要するため、相談が遅ければ遅いほど大変になります。

また、土地の減価要因の見極めや小規模宅地の特例適用、節税を加味した遺産分割案等を考えるためにもなるべく早期にご相談ください。

初回の面談時に可能な限り相続税の試算、報酬のお見積もり、資料収集の方法をご説明します。